Approfondimento

Piano Transizione 5.0

Le aliquote del credito d’imposta

Piano Transizione 5.0

Che cosa è, come funziona e come accedere al nuovo credito d’imposta 5.0

Il Piano Transizione 5.0 è finalizzato a sostenere il processo di transizione digitale ed energetica delle imprese. Infatti, agevola i nuovi investimenti realizzati nel biennio 2024-2025, in strutture produttive, da cui consegua una riduzione dei consumi energetici.

Sono agevolabili i progetti di innovazione avviati dal 1° gennaio 2024 e completati entro il 31 dicembre 2025, che prevedono investimenti in beni materiali e immateriali nuovi indicati rispettivamente negli Allegato A e Allegato B del Piano Transizione 4.0. I beni devono essere interconnessi al sistema aziendale di gestione della produzione o alla rete di fornitura.

La condizione necessaria per beneficiare del Piano Transizione 5.0 è che tali investimenti consentano una riduzione pari ad almeno il 3% dei consumi energetici della struttura produttiva, oppure ad almeno il 5% dei consumi energetici dei processi interessati dall’investimento.

Quali sono le condizioni necessarie per accedere al Piano Transizione 5.0?

1. Investimenti in beni materiali e immateriali 4.0

2. Riduzione dei consumi energetici almeno pari al 3% o al 5%

Quali sono le aliquote del Piano Transizione 5.0?

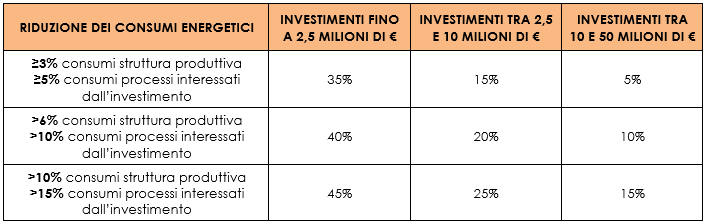

Il Piano Transizione 5.0 prevede un CREDITO D’IMPOSTA variabile fino al 45%. Le aliquote sono ripartite in base alla riduzione dei consumi energetici conseguiti attraverso l’investimento, a livello di stabilimento o di processo.

La spesa massima ammissibile è pari a € 50.000.000 annui per ciascun soggetto beneficiario.

Il credito d’imposta è utilizzabile esclusivamente in compensazione nel modello F24, in una o più quote, entro il 31 dicembre 2025. In ogni caso, l’ammontare del credito non utilizzato entro tale data è utilizzabile in cinque quote annuali di pari importo.

Come si calcola il risparmio energetico per accedere al Piano Transizione 5.0?

Per le imprese già esistenti, la riduzione dei consumi energetici è calcolata rispetto ai consumi registrati nell’esercizio precedente a quello di avvio del progetto, confrontandoli con la stima dei consumi annuali conseguibili tramite gli investimenti 4.0. I consumi devono essere considerati al netto delle variazioni dei volumi produttivi e delle condizioni esterne che influiscono sul consumo energetico.

Nel caso di imprese che hanno variato sostanzialmente prodotti e servizi da almeno sei mesi dall’avvio del progetto, che non possiedono dati per la misurazione dell’esercizio precedente, la riduzione è calcolata rispetto ai consumi medi del periodo di attività, riproporzionati su base annuale.

Considerando imprese di nuova costituzione, il risparmio energetico conseguito è calcolato rispetto ai consumi energetici medi annui di uno scenario controfattuale, individuato secondo i criteri previsti da decreto.

NOTA BENE: nel calcolo della riduzione dei consumi energetici, si considera solamente il risparmio ottenuto dall’acquisto dei beni materiali/immateriali 4.0. Al contrario, non si considera risparmio energetico l’energia prodotta con l’acquisto dell’eventuale fotovoltaico.

Chi sono i beneficiari del Piano Transizione 5.0?

L’agevolazione è rivolta a tutte le imprese del territorio nazionale, senza distinzione di forma giuridica, settore, dimensione o regime fiscale. Sono ammissibili anche le imprese neo-costituite.

Quali sono i beni agevolabili dal Credito Imposta Transizione 5.0?

Sono agevolabili gli investimenti in beni materiali e immateriali nuovi 4.0, ovvero riportati negli Allegati A e B del Piano Transizione 4.0, interconnessi al sistema aziendale di gestione della produzione o alla rete di fornitura, a condizione che apportino una determinata riduzione dei consumi energetici.

Beni ammissibili: Allegato A legge 232/16

Beni ammissibili: Allegato B legge 232/16

L’elenco dei beni dell’Allegato B viene ampliato con:

a) software, sistemi, piattaforme o applicazioni per l’intelligenza degli impianti che garantiscono il monitoraggio continuo e la visualizzazione dei consumi energetici e dell’energia autoprodotta e autoconsumata, o introducono meccanismi di efficienza energetica, attraverso la raccolta e l’elaborazione dei dati anche provenienti dalla sensoristica IoT di campo (Energy Dashboarding);

b) software relativi alla gestione di impresa se acquistati unitamente ai software, ai sistemi o alle piattaforme di cui alla lettera a).

Nell’ambito di tali progetti di innovazione che conseguono una riduzione dei consumi energetici sono inoltre agevolabili:

A) GLI IMPIANTI DI PRODUZIONE DI ENERGIA DA FONTI RINNOVABILI (spese agevolabili fino a un massimo di 900 €/kWh):

- Nonché, investimenti in beni materiali nuovi finalizzati all’autoproduzione di energia da fonti rinnovabili destinata all’autoconsumo, a eccezione delle biomasse, compresi gli impianti per lo stoccaggio dell’energia prodotta.

- Nello specifico, con riferimento agli impianti fotovoltaici, l’incentivo è limitato esclusivamente agli impianti con pannelli prodotti negli Stati membri dell’Unione europea. Ovvero:

a) con moduli aventi efficienza pari ad almeno il 21,5%;

b) con moduli aventi efficienza a livello di cella almeno pari al 23,5%;

c) con moduli composti da celle bifacciali ad eterogiunzione di silicio o tandem aventi un’efficienza di cella almeno pari al 24,0%.

- I moduli fotovoltaici alle lettere b) e c) concorrono a formare la base di calcolo del credito d’imposta per un importo pari, rispettivamente, al 120% e 140% del loro costo. Questo genera un incentivo potenziale del 63%. Si sottolinea che la maggiorazione si applicherà esclusivamente alla parte relativa ai pannelli fotovoltaici.

B) FORMAZIONE DEL PERSONALE:

- Ovvero, spese per la formazione del personale finalizzate all’acquisizione o al consolidamento delle competenze nelle tecnologie rilevanti per la transizione digitale ed energetica dei processi produttivi.

- Nel limite massimo del 10% degli investimenti nei beni di cui sopra (massimo € 300.000).

- I percorsi formativi, anche a distanza, devono avere durata non inferiore a 12 ore e prevedere il rilascio di un’attestazione finale del risultato conseguito. La formazione deve essere erogata da soggetti esterni abilitati.

- Sono ammissibili le spese relative a: formatori, costi di esercizio, costi del servizio di consulenza, costo aziendale del personale dipendente.

Vuoi sapere se il tuo progetto è agevolabile dal Piano Transizione 5.0?

Come si ottiene il Credito d’Imposta 5.0 e le Certificazioni 5.0?

Il beneficio del Piano Transizione 5.0 è subordinato alla presentazione di apposite certificazioni rilasciate da un valutatore indipendente.

Nello specifico, sono abilitati al rilascio delle Certificazioni energetiche 5.0: Esperti in Gestione dell’Energia – EGE; Energy Service Company – ESCo o ingegneri qualificati.

- CERTIFICAZIONE EX ANTE: deve attestare, prima dell’investimento, la riduzione dei consumi energetici conseguibili tramite gli investimenti 4.0.

- CERTIFICAZIONE EX POST: deve riportare, al termine dell’investimento, l’effettiva realizzazione degli investimenti conformemente a quanto previsto dalla certificazione ex ante (consumi energetici effettivamente raggiunti), compresa l’avvenuta interconnessione alla rete produttiva/di fornitura.

Per accedere al beneficio…

- Inizialmente, l’impresa trasmette tramite piattaforma del GSE una comunicazione preventiva, corredata dalla certificazione ex-ante. La comunicazione deve contenere le informazioni riguardanti il soggetto beneficiario e il progetto, inclusa data di avvio e di completamento e l’importo del credito d’imposta potenzialmente spettante.

- Il GSE verifica il corretto caricamento dei dati, la completezza dei documenti e delle informazioni, il rispetto del limite dei costi ammissibili per singola impresa. Entro cinque giorni dalla trasmissione della comunicazione preventiva, il GSE comunica all’impresa l’importo del credito d’imposta prenotato tenendo conto delle risorse disponibili.

- Entro 30 giorni dalla conferma del credito prenotato, l’impresa trasmette una comunicazione relativa all’effettuazione degli ordini accettati dal venditore. In tale comunicazione deve essere attestato il pagamento a titolo di acconto di almeno il 20% del costo dei beni interessati dal progetto.

- In cinque giorni dall’invio di questa comunicazione, il GSE trasmette all’impresa la conferma dell’importo del credito d’imposta prenotato.

- A seguito del completamento del progetto, in ogni caso entro il 28 febbraio 2026, l’impresa trasmette una comunicazione di completamento, corredata dalla certificazione ex-post e dalla perizia/autodichiarazione attestante i requisiti 4.0.

- Entro dieci giorni dall’invio della comunicazione di completamento, il GSE, svolte le necessarie verifiche, comunica all’impresa l’importo del credito d’imposta utilizzabile in compensazione.

- In conclusione, il GSE trasmette i dati all’Agenzia delle entrate e dopo 5 giorni l’impresa può utilizzare il credito d’imposta riconosciuto in compensazione F24.

…Da sapere anche che

L’effettivo sostenimento delle spese ammissibili e la loro corrispondenza alla documentazione contabile devono essere attestati da un’apposita certificazione a cura del revisore dei conti. Nel caso di imprese non obbligate per legge alla revisione legale dei conti, potranno essere aggiunte in aumento al credito d’imposta 5.0 le spese per la certificazione fino a 5.000 euro.

Inoltre, solo per le PMI, le spese sostenute per le certificazioni, potranno essere riconosciute in aumento del credito d’imposta, fino a un massimo di 10.000 euro.

Infine, le caratteristiche tecniche 4.0 dei beni e l’interconnessione devono essere comprovate da apposita PERIZIA ASSEVERATA rilasciata da un ingegnere o da un perito abilitato. Per i beni di costo unitario inferiore a € 300.000 è possibile procedere con autodichiarazione sottoscritta dal legale rappresentante.

Perché scegliere Pigreco?

I professionisti di Pigreco si occuperanno della verifica dei requisiti richiesti, del rilascio delle certificazioni e delle perizie (con un unico interlocutore), attestando la conformità dei beni acquistati come previsto per Legge.

Le nostre attività prevedono:

- Analisi preventiva degli investimenti.

- Supporto tecnico e audit per la verifica dell’interconnessione e dell’eventuale riduzione dei consumi energetici.

- Rilascio certificazioni energetiche ex ante ed ex post rispetto al piano investimenti.

- Gestione attestazione di conformità 4.0 (perizia).

- Invio comunicazioni al GSE del piano investimenti.

Dal 7 agosto 2024 è aperta la Piattaforma Informatica del GSE per la presentazione delle Certificazioni 5.0

Vuoi avere maggiori informazioni sul Piano Transizione 5.0 e su come ottenere le Certificazioni 5.0?

Richiedi un’analisi di pre-fattibilità del tuo investimento e scopri se ha tutte le carte in regola per accedere all’agevolazione!